Страховая премия – это цена страховой услуги, суть в снятии финансовых последствий риска и в обязательстве выплатить страховое возмещение в случае наступления страхового случая.

Страховая премия устанавливается при подписании страхового договора и остаётся неизменной в течение срока его действия, если иное не оговорено условиями договора страхования, размер страховой премии должен быть достаточен чтобы:

- покрывать ожидаемые претензии в течении страхового периода;

- покрывать издержки страховых компаний на ведение дела;

- обеспечить размер прибыли.

Страховая премия состоит из четырёх элементов:

- чистая НЕТТО–премия

- рисковая надбавка

- нагрузка на покрытие расходов страховой компании

- надбавка на прибыль

НЕТТО–ставка – это финансирование платежей при наступлении страховых случаев и формирования страховых резервов.

Нагрузка – это оплата расходов страховщика, включая:

- заработную плату;

- аренду;

- комиссионные;

- и т.д.

Надбавка на прибыль нужна для формирования прибыли.

Вычисляется стоимость определённой базы. В имущественном страховании – стоимость страхования имущества, в страховании жизни – страховая сумма.

Страховой тариф – это отношение величины премии к базе.

Степень страхования риска связана с конкретным объектом и объёмами страховой ответственности.

Следует различать рассчитанные страховые тарифы от конъюнктурных, которые могут быть выше или ниже рассчитанных тарифных ставок.

При построении тарифов страховщик решает двоякую и противоречивую задачу, при минимальном страховом тарифе обеспечить максимальный объём страховой ответственности.

Основная задача страховой компании правильно рассчитать НЕТТО-премию, при этом использовать данные теории вероятности и статистики, а сами расчёты называются актуарными. Человек, занимающийся актуарными расчётами, называется – Актуарий.

При исчислении НЕТТО-ставки принято исходить из равенства , где P – страховые платежи соответствующие НЕТТО-ставкам, B – страховое возмещение.

При расчёте НЕТТО-ставок при всём многообразии видов имущества используется один показатель убыточности страховых сумм.

Показатель зависит от общей страховой суммы, которая для данного года является постоянной, от величины суммы выплат страхового возмещения, зависящего от рода обстоятельств, которые можно свести к 4-ём элементам убыточности страховых сумм:

![]()

А – частота страховых случаев – это отношение числа страховых случаев к количеству застрахованных объектов.

|

Б – опустошительность страховых случаев – это отношение числа пострадавших объектов к числу страховых случаев застрахованных объектов.

В – степень уничтожения или интенсивность повреждения – это отношение суммы застрахованного возмещения к страховой сумме этих объектов.

Г – это отношение средней страховой суммы повреждённых или уничтоженных объектов к средней страховой сумме застрахованных объектов.

![]()

Расчёт НЕТТО-ставки

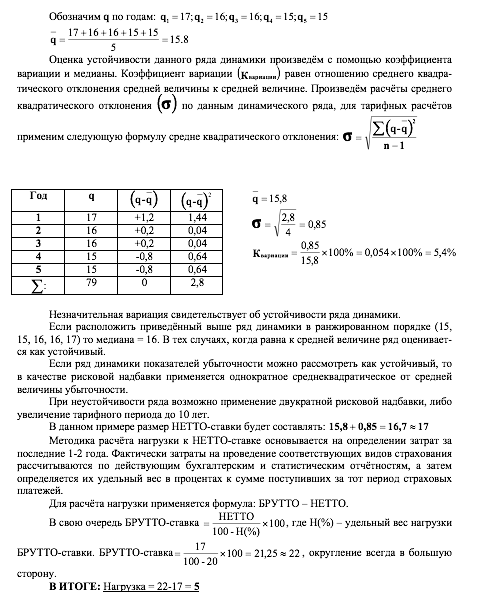

Методика расчёта НЕТТО-ставки по каждому виду страхования, сводится к определению среднего показателя убыточности страховой суммы, за тарифный период (5 или 10 лет с поправкой на величину действия надбавки). Для этого следует построить динамический ряд показателей убыточности страховой суммы и оценить его устойчивость.

Возьмём среднюю арифметическую q за определённый период времени (5 лет).