Закрытое акционерное общество коммерческий банк «ФИА-БАНК» (лицензия №2542) был зарегистрирован 25.10.1993 года по адресу г. Тольятти, Новый проезд, 8. Уставный капитал банка составляет 406 240 000 руб. (дата изменения величины уставного капитала: 22.07.2008г.). Участвует в системе страхования вкладов.

На 01.10.2009 г. банк имеет следующие лицензии и свидетельства:

- генеральная лицензия на осуществление банковских операций №2542, выдана 06.11.2003;

- свидетельство о включении Банка в реестр банков – участников системы обязательного страхования вкладов.

- лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности, № 163-10024-100000, выдана 15.03.2007, бессрочная;

- лицензия профессионального участника рынка ценных бумаг на осуществление дилерской деятельности, № 163-10026-010000, выдана 15.03.2007, бессрочная;

- лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами, № 163-10029-001000, выдана 15.03.2007, бессрочная;

- лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности, № 163-10778-000100, выдана 27.11.2007, бессрочная;

- лицензия на осуществление операций с драгоценными металлами, выдана 5.09.2006;

- лицензия на предоставление услуг в области шифрования информации, № 1447 У, выдана 3.06.2009 на срок до 3.06.2014 г.;

- лицензия на распространение шифровальных (криптографических) средств, № 1446 Р, выдана 3.06.2009 на срок до 3.06.2014 г.;

- лицензия на техническое обслуживание шифровальных (криптографических) средств, № 1445 Х, выдана 3.06.2009 на срок до 3.06.2014 г.

«ФИА-БАНК» занимает 418 место в рейтинге «500 прибыльных банков в I полугодии 2009» года» («Автовазбанк» - 271 место, «Солидарность» (Самара) – 255 место) и 258 место в рейтинге «500 прибыльных банков в 2008 году», составленными рейтинговым агентством «РБК».

Также банк занимает 73 место из 85 в рейтинге по объему выданных беззалоговых кредитов в 2009 году, 19 из 63 в рейтинге «Крупнейшие банки по объёмам выданных кредитов малому и среднему бизнесу в 2009 году».

48 место из 100 в рэнкинге банков по количеству собственных банкоматов по России (на 1 января 2010 года); 57 место из 100 в рейтинге «Банки по количеству пластиковых карт в обращении на 01 января 2010 года»; 40 место из 74 в рейтинге по объему выданных ипотечных кредитов в 2009 году.

Рейтинговое агентство «Эксперт РА» присвоило банку рейтинг кредитоспособности B++, что означает наличие у банка приемлемого уровня кредитоспособности. То есть, в краткосрочной перспективе банк с высокой вероятностью обеспечит своевременное выполнение всех текущих финансовых обязательств, а также незначительных и средних по величине новых обязательств, возникающих в ходе его деятельности. Вероятность финансовых затруднений в случае возникновения обязательств, требующих значительных единовременных выплат, оценивается как умеренная. В среднесрочной перспективе вероятность исполнения обязательств зависит от стабильности макроэкономических и рыночных показателей.

- Формирование и анализ агрегированного баланса

Показатель валюта баланса – основной показатель деятельности банков. Валюта баланса – это итог по всем счетам бухгалтерского баланса, сумма всех активов или всех пассивов. Изменение объема валюты в сторону увеличения свидетельствует об увеличении его влияния на рынке в результате открытия филиалов, дополнительных офисов, об активизации его работы с клиентами, о повышении его репутации как надежного банка. Отрицательная динамика является последствием сужения банком своего влияния в секторе рынка, сокращения клиентской базы, появление более сильного конкурента, либо неправильной стратегии развития банка, что привело к потере конкурентных преимуществ.

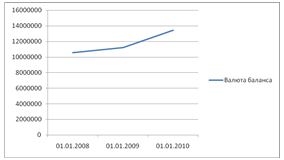

Валюта банка ЗАО «ФИА-БАНК» имела растущую динамику с 2008 по 2010 годы, что показано на рисунке 1.

Рисунок 1 – Динамика валюты баланса

Как видно из рисунка 1, валюта баланса в 2009-2010 гг. имела растущую динамику. Так, если на 01.01.08 объем валюты баланса составлял 10555144 тыс.руб., то на 01.01.09 объем равен 11201462 тыс.руб., что на 6% больше начального периода, а на 01.01.10 объем валюты баланса составил 13449256 тыс.руб., что на 20% больше, чем в предыдущем периоде. Рост его абсолютного значения свидетельствует о том, что банк расширяет сферу своей деятельности. Можно предположить, что это происходит путем увеличения клиентской базы или открытия новых филиалов.

Для выяснения причины положительной динамики следует провести исследование структуры агрегированного баланса по статьям. Объем валюты баланса есть результат агрегированного баланса. Структура агрегированного баланса анализируемого банка представлена в Приложении 1.

Дадим анализ пассивной части агрегированного баланса ЗАО «ФИА-БАНК».

Таблица 1 – Пассивная часть агрегированного баланса ЗАО «ФИА-БАНК»

|

|

ПАССИВ

|

2008

|

2009

|

2010

|

|

тыс.руб.

|

уд.вес

|

тыс.руб.

|

уд.вес

|

тыс.руб.

|

уд.вес

|

|

1

|

Фонды и прибыль

|

567223

|

5,37

|

549360

|

4,90

|

607260

|

4,52

|

|

1.1.

|

Фонды

|

293546

|

2,78

|

24000

|

0,21

|

24000

|

0,18

|

|

1.2.

|

Прибыль (убыток) c учетом финансовых результатов прошлого года

|

273677

|

2,59

|

525360

|

4,69

|

583260

|

4,34

|

|

2

|

Кредиты, депозиты, полученные от Банка России

|

100000

|

0,95

|

1558000

|

13,91

|

260000

|

1,93

|

|

3

|

Средства кредитных организаций

|

229007

|

2,17

|

261567

|

2,34

|

529927

|

3,94

|

|

4

|

Средства клиентов

|

8587653

|

81,36

|

7190123

|

64,19

|

10330099

|

76,81

|

|

4.1.

|

Средства государственных и других внебюджетных фондов на расчетных счетах

|

31110

|

0,29

|

46705

|

0,42

|

50586

|

0,38

|

|

4.2.

|

Cредства организаций на расчетных и прочих счетах

|

1247445

|

11,82

|

673921

|

6,02

|

1553959

|

11,55

|

|

4.3.

|

Cредства клиентов в расчетах

|

8172

|

0,08

|

3035

|

0,03

|

4285

|

0,03

|

|

4.4.

|

Депозиты и прочие привлеченные средства юридических лиц (кроме кредитных организаций)

|

761359

|

7,21

|

642076

|

5,73

|

827493

|

6,15

|

|

4.5.

|

Вклады физических лиц

|

6539567

|

61,96

|

5824386

|

52,00

|

7893776

|

58,69

|

|

5

|

Резервы на возможные потери

|

114488

|

1,08

|

175528

|

1,57

|

434866

|

3,23

|

|

6

|

Векселя и банковские акцепты

|

450244

|

4,27

|

429809

|

3,84

|

102418

|

0,76

|

|

7

|

Прочие пассивы

|

506529

|

4,80

|

1037075

|

9,26

|

1184686

|

8,81

|

|

|

Всего пассивов

|

10555144

|

100

|

11201462

|

100

|

13449256

|

100

|

Как видно из таблицы 1, основной удельный вес в пассиве анализируемого банка принадлежит статье «Средства клиентов», которая на 1.01.08 составляет 8587653 тыс.руб. или 81% от общей величины пассива, на 01.01.09 – 7190123 тыс.руб. или 64% от общего объема, на 01.01.10 – 10330099 тыс.руб., это 77% от валюты баланса. Несмотря на то, что абсолютная величина данной статьи растет, ее удельный вес в пассиве снижается. Причиной этому является то, что другие статьи растут большими темпами (см. табл. 2).

Таблица 2 – Динамика пассивной части агрегированного баланса

|

|

ПАССИВ

|

2008

|

2009

|

Темпы прироста, %

|

2010

|

Темпы прироста, %

|

|

1

|

Фонды и прибыль

|

567223

|

549360

|

-3,15

|

607260

|

10,54

|

|

1.1.

|

Фонды

|

293546

|

24000

|

-91,82

|

24000

|

0,00

|

|

1.2.

|

Прибыль (убыток) c учетом финансовых результатов прошлого года

|

273677

|

525360

|

91,96

|

583260

|

11,02

|

|

2

|

Кредиты, депозиты, полученные от Банка России

|

100000

|

1558000

|

1458,00

|

260000

|

-83,31

|

|

3

|

Средства кредитных организаций

|

229007

|

261567

|

14,22

|

529927

|

102,60

|

|

4

|

Средства клиентов

|

8587653

|

7190123

|

-16,27

|

10330099

|

43,67

|

|

4.1.

|

Средства государственных и других внебюджетных фондов на расчетных счетах

|

31110

|

46705

|

50,13

|

50586

|

8,31

|

|

4.2.

|

Средства организаций на расчетных и прочих счетах

|

1247445

|

673921

|

-45,98

|

1553959

|

130,58

|

|

4.3.

|

Средства клиентов в расчетах

|

8172

|

3035

|

-62,86

|

4285

|

41,19

|

|

4.4.

|

Депозиты и прочие привлеченные средства юридических лиц (кроме кредитных организаций)

|

761359

|

642076

|

-15,67

|

827493

|

28,88

|

|

4.5.

|

Вклады физических лиц

|

6539567

|

5824386

|

-10,94

|

7893776

|

35,53

|

|

5

|

Резервы на возможные потери

|

114488

|

175528

|

53,32

|

434866

|

147,75

|

|

6

|

Векселя и банковские акцепты

|

450244

|

429809

|

-4,54

|

102418

|

-76,17

|

|

7

|

Прочие пассивы

|

506529

|

1037075

|

104,74

|

1184686

|

14,23

|

|

|

Всего пассивов

|

10555144

|

11201462

|

6,12

|

13449256

|

20,07

|

Наибольший темп прироста за 2008-2009гг. имеет статья «Кредиты, депозиты, полученные от Банка России» - 1458%. На 01.0108г. величина статьи составляла 100000 тыс.руб. или 1% от валюты баланса, на 01.01.09г. ее объем увеличился до 1558000 тыс.руб. и составил почти 14% от валюты баланса, а на 01.01.10г. понизился и составил 260000 тыс.руб. или 2% от общей величины пассивов. Резкий рост данной статьи может свидетельствовать о том, что в 2008 году банк имел проблемы с ликвидностью, и для ее поддержания обратился к данной форме заимствований.

Высокими темпами роста также обладает статья «Прочие пассивы» – 105%. Рост величины данной статьи нельзя оценить положительно.

За 2009-2010гг. высокими темпами роста обладает статья «Резервы на возможные потери» – 148%. На 01.01.08г. ее величина составила 114488 тыс.руб. или 1% от величины валюты баланса, на 01.01.09г. – 175528 тыс.руб. или 1,6% от валюты баланса, на 01.01.10г. – 434866 тыс.руб. или 3,23% от валюты баланса. Это говорит о росте рисковых активов, под которые создаются резервы, что с одной стороны, приносит банку повышенные риски, а с другой – доходы.